Tendances clés du secteur de l’exploitation des mines et métaux en Afrique australe, partie 1

Partie 1 : Croissance et diversification du portefeuille

Alors que partout dans le monde on s’efforce de limiter les émissions de carbone et d’atténuer les changements climatiques, on s’attend à une augmentation de la demande en ressources nécessaires à la transition énergétique, en particulier pour les énergies renouvelables et les technologies de stockage de l’énergie. Les ressources qui contribuent à l’engagement global favorisant des solutions plus écologiques et sécuritaires comprennent le nickel, le cobalt, le cuivre, le graphite, les phosphates et le manganèse.

La diversification des chaînes d’approvisionnement mondiales pousse les sociétés du secteur des mines et métaux à repenser leurs portefeuilles, notamment en tenant compte des régions où elles n’ont pas été actives par le passé. Les choix se déclinent en trois dimensions : les nouveaux produits de base, les nouvelles régions et l’intégration de processus en aval dans la chaîne de valeur. Harmony Gold, un exploitant dont les activités sont habituellement axées sur un seul produit de base, a fait l’acquisition d’un projet d’exploitation de cuivre en Australie. De même, Anglo American a lancé des activités en aval dans la chaîne de valeur en établissant une collaboration avec Aurubis AG pour le recyclage du cuivre. Thungela Resources, de son côté, a pénétré dans une nouvelle région en faisant l’acquisition d’une mine de charbon en Australie.

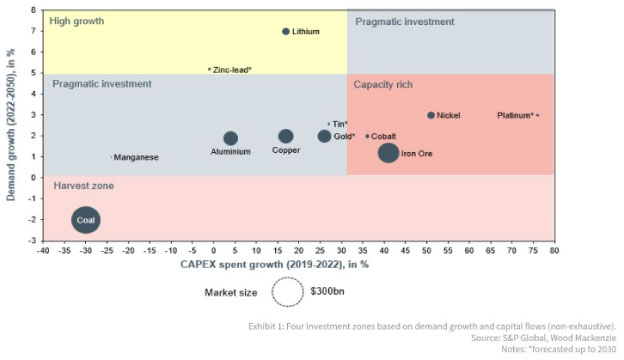

Au moment de décider où investir, les organisations doivent comprendre les prévisions relatives à la croissance de la demande pour les produits de base qui les intéressent, les comparer aux mouvements de capitaux et déterminer si ces mouvements correspondent à la croissance prévue de la demande ou la dépassent, ou bien si certains produits de base sont sous-capitalisés.

Entre 2019 et 2022, d’importantes hausses de capital ont été réalisées pour le platine et le nickel. En comparaison, au cours de la même période, les niveaux de capitaux pour le manganèse et l’aluminium étaient faibles. En combinant les prévisions des taux de croissance de la demande et les mouvements de capitaux observés par le passé, nous constatons l’émergence de quatre groupes de produits de base en particulier :

- Les produits à forte croissance. Des produits de base sous-capitalisés pour lesquels la demande devrait fortement augmenter vu les prévisions (p. ex., le lithium, ou encore le zinc et le plomb). Dans ce cas de figure, les investisseurs veulent capter des actifs de premier plan pour obtenir un rendement à long terme.

- Les investissements pragmatiques. Une correspondance étroite entre les investissements en capital et les prévisions de la croissance de produits de base comme l’aluminium, le cuivre et le manganèse. Des possibilités d’investissement existent encore, mais les entreprises doivent s’assurer que les investissements correspondent à des actifs dont les coûts sont concurrentiels.

- Les produits à capacité élevée. Des produits de base pour lesquels les investissements en capital sont élevés par rapport aux prévisions relatives à la croissance de la demande (p. ex., le platine et le nickel). Les investisseurs doivent faire preuve de prudence et revenir sur les actifs existants pour assurer leur résilience face à une baisse des prix et passer en revue les nouveaux investissements.

- La zone de maturité. Cette catégorie comprend les produits de base dont la demande à long terme est en déclin. Il faut optimiser la valeur pour réinvestir dans la transition énergétique à moyen et à long terme.

Quatre catégories d’investissement selon la croissance de la demande et les flux de capitaux

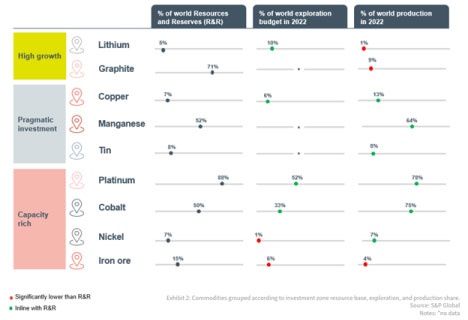

Pour comprendre les possibilités présentes en Afrique, les acteurs procèdent à une comparaison des investissements en faveur de l’exploration et de la production et la part de l’Afrique dans les ressources et les réserves mondiales. Dans la zone à forte croissance, les dépenses en exploration pour le lithium sont proportionnellement plus élevées, ce qui indique que des actifs déjà explorés sont disponibles sur le marché, pour y être acquis ou pour accueillir des investissements supplémentaires.

Dans la zone des investissements pragmatiques, nous constatons des efforts d’exploration correspondant aux ressources et aux réserves, ainsi que la réalisation d’investissements en capital et une hausse de la demande. Dans cette zone, les efforts devraient être concentrés sur l’acquisition d’intérêts dans des actifs viables existants ou sur la prolongation des activités existantes. Dans la zone à capacité élevée, les niveaux d’exploration observés sont plus faibles. Dans cette zone, les actifs en sont déjà à l’étape du projet et le marché se méfie de la surcapacité.

Pour accroître leur participation à des activités en aval, les sociétés minières doivent comprendre la relation entre la capacité de traitement et la production minière en Afrique. Il existe deux grappes de produits de base : certains, comme le minerai de fer et le nickel, présentent une sous-capacité modérée, tandis que d’autres, comme le cobalt et le manganèse, sont en situation de sous-capacité marquée.

Après avoir étudié les facteurs qui influent sur la composition du portefeuille, nous constatons que les intervenants les intègrent à leur stratégie et à leur feuille de route relatives à leur portefeuille. Six dimensions sont prises en compte lors de l’élaboration des portefeuilles : l’emplacement (p. ex., local, régional ou continental); la chaîne de valeur (p. ex., l’extraction, le traitement, le raffinage, la première utilisation et le produit final); la combinaison de produits de base (p. ex., les produits de base existants, les produits de base connexes avec une méthode d’exploitation semblable et les produits transformationnels); la mise en marché (p. ex., produits personnalisés pour les activités écologiques d’aval telles que la fabrication de batteries et d’acier vert, par opposition aux produits génériques destinés aux négociants en métaux, etc.); le profil de rendement des investissements; et l’échelle des investissements.

Les organisations procèdent à des transitions progressives. Sibanye Stillwater, autrefois exploitant d’actifs aurifères à durée limitée en Afrique du Sud, a fait la transition vers un portefeuille mondial de produits de base pertinents pour la transition énergétique et l’économie circulaire. La nature progressive de ce processus a permis à l’entreprise de s’étendre sur le plan géographique et de devenir fonctionnelle à l’échelle mondiale, favorisant ainsi l’intégration de produits de base divers.

L’élaboration et la mise en œuvre d’une stratégie de croissance et de diversification de cette ampleur comportent trois étapes :

- L’établissement d’une orientation stratégique grâce à la définition des sources de valeur. L’évaluation du niveau de confort en matière de risque et l’examen des forces stratégiques préalable à l’établissement de l’ordre de priorité des domaines d’intérêt.

- L’établissement de l’ordre de priorité des investissements potentiels en définissant les principaux critères d’évaluation, en effectuant des analyses des actifs et en présélectionnant les possibilités les plus prometteuses.

- L’élaboration des structures d’ententes, la réalisation des procédures de diligence raisonnable et l’exécution des ententes.

La partie 2 de cette série de billets de blogue traitera de la façon dont la mise en œuvre des technologies numériques a occasionné un changement des méthodes de travail et une atténuation des lacunes en matière de gestion. Communiquez avec Hatch pour en savoir plus sur la croissance et la diversification du portefeuille, ou pour plus de renseignements sur la manière dont ces processus façonnent le secteur de l’exploitation des mines et métaux en Afrique australe.

Khutso Sekgota

Responsable senior, Groupe consultatif Hatch

Khutso Sekgota est Directeur principal, Groupe consultatif, chez Hatch. Il soutient les hauts dirigeants des secteurs de l’exploitation minière, des infrastructures et de l’énergie dans l’établissement de stratégies et la mise en œuvre de programmes de transformation des activités afin de poursuivre la croissance, d’améliorer la performance opérationnelle, d’optimiser les chaînes d’approvisionnement et de collaborer avec les intervenants. Il compte 15 années d’expérience au sein de sociétés mondiales de conseil en gestion de niveau 1. Il a entrepris les six premières années de sa carrière dans le secteur manufacturier, favorisant l’amélioration continue et la gestion de la maintenance.

Herman Strauss

Responsable, Groupe consultatif Hatch

Herman Strauss, Directeur, Groupe consultatif, chez Hatch, épaule les clients dans les domaines de la stratégie et de la planification, des services-conseils et de la mise en œuvre d’ententes, ainsi que de l’excellence opérationnelle. Il a commencé sa carrière chez Hatch à titre d’ingénieur de projet avant de se joindre à une société mondiale de services-conseils en gestion où il a servi des clients du secteur des mines et de l’énergie en Afrique du Sud, en Indonésie et à Singapour. Herman a travaillé avec des clients dans divers domaines, y compris la stratégie, les activités de services technologiques, la restructuration, la décarbonisation et les stratégies zéro émission.